Hoy en día la experiencia del cliente puede marcar la diferencia entre la lealtad y la pérdida de clientes, las encuestas post-transacción en los bancos se están convirtiendo en una herramienta imprescindible. Estas encuestas no solo ofrecen un panorama detallado de la satisfacción del cliente, sino que también proporcionan datos valiosos para tomar decisiones estratégicas en tiempo real.

Si alguna vez te has preguntado cómo puedes utilizar el feedback de los clientes para mejorar los servicios de tu banco, este artículo te mostrará por qué implementar encuestas post-transacción en los bancos es la clave para mantenerte competitivo en un mercado exigente.

¿Qué son las encuestas post-transacción?

Las encuestas post-transacción son herramientas diseñadas para recolectar la retroalimentación de los clientes inmediatamente después de una interacción, ya sea en una sucursal, en un cajero automático o en una transacción en línea. Estas encuestas suelen ser breves, específicas y entregadas a través de canales digitales como SMS, correos electrónicos o códigos QR.

Lo que las hace únicas es su capacidad para captar las impresiones del cliente cuando aún están frescas, permitiendo identificar problemas o áreas de mejora de manera rápida y eficaz.

Beneficios de las encuestas post-transacción en los bancos

1. Captura de feedback en tiempo real

El principal beneficio de las encuestas post-transacción es que brindan datos inmediatos. Esto es fundamental en un entorno bancario donde los problemas no resueltos pueden escalar rápidamente.

- Ejemplo práctico: Un cliente realiza un retiro en un cajero automático y descubre que el dispositivo no entrega el comprobante. Una encuesta post-transacción enviada automáticamente permite al cliente reportar el problema en minutos. Este feedback llega al equipo técnico a través de un sistema como QServus, que alerta al equipo para resolver el fallo antes de que afecte a más clientes.

2. Identificación de puntos críticos

Las encuestas post-transacción permiten a los bancos identificar con precisión qué áreas de su operación necesitan atención. Esto incluye tanto problemas en la tecnología como en el servicio al cliente.

- Caso práctico: Un banco detecta, mediante las respuestas de sus encuestas, que el tiempo de espera en ciertas sucursales supera el promedio aceptable. Esto les permite rediseñar los flujos de atención o asignar más personal en horarios pico, mejorando significativamente la experiencia de los clientes.

3. Mejora de la percepción del cliente

Cuando los clientes ven que sus comentarios se toman en cuenta, su percepción del banco mejora. Las encuestas post-transacción no solo recopilan datos, sino que también envían un mensaje claro: “Tu opinión importa”.

- Con QServus: El banco utiliza las respuestas negativas de un cliente para generar un ticket automatizado. Posteriormente, se comunica con el cliente para informarle sobre las medidas tomadas. Este tipo de acciones demuestra compromiso y genera confianza.

4. Incremento del Net Promoter Score (NPS)

El NPS es una métrica clave para evaluar la lealtad del cliente. Las encuestas post-transacción ayudan a entender qué factores afectan esta métrica y cómo mejorarla.

- Ejemplo: Si un cliente califica mal su experiencia en la app móvil, el banco puede analizar los comentarios asociados para identificar problemas técnicos o de usabilidad. Con esta información, el equipo de desarrollo puede implementar mejoras específicas que impacten positivamente en el NPS.

5. Optimización de los procesos internos

Además de mejorar la experiencia del cliente, las encuestas post-transacción proporcionan insights que permiten optimizar procesos internos.

- Ejemplo práctico: Un análisis de encuestas muestra que un alto porcentaje de clientes se queja de la lentitud en la atención telefónica. Con esta información, el banco ajusta su sistema de atención, reduciendo los tiempos de espera y mejorando la eficiencia operativa.

Cómo funcionan las encuestas post-transacción con QServus

Implementar encuestas post-transacción es una excelente estrategia, pero su verdadero impacto depende de cómo se gestionan y procesan los datos obtenidos. Aquí es donde QServus destaca como una solución integral, automatizando cada etapa del proceso para maximizar la utilidad del feedback.

Automatización y omnicanalidad

Con QServus, las encuestas post-transacción se envían automáticamente después de cada interacción, ya sea en un canal digital o físico, es decir, recolectamos impresiones inmediatamente después de operaciones como transferencias o pagos, garantizando la relevancia y frescura del feedback. Estas pueden ser distribuidas por:

- SMS: Ideal para interacciones rápidas, como transacciones en cajeros automáticos.

- Correo electrónico: Perfecto para transacciones más complejas que puedan requerir comentarios detallados.

- Códigos QR: Implementados en puntos estratégicos, como sucursales y cajeros, para que el cliente pueda escanearlos y completar la encuesta de inmediato.

Análisis avanzado con IA

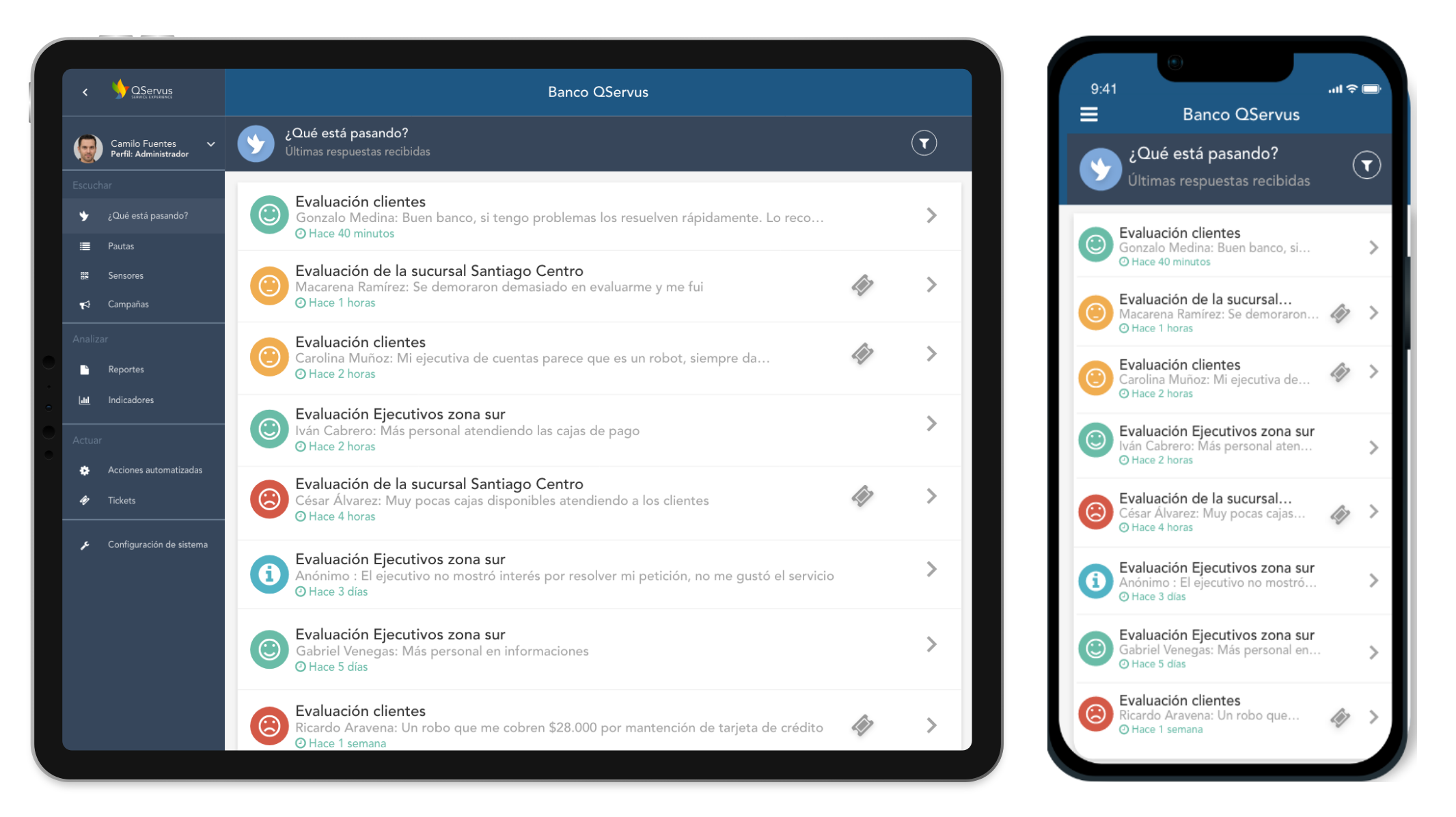

Una vez que los clientes completan las encuestas, la inteligencia artificial de QServus analiza automáticamente las respuestas, identificando patrones y tendencias. Esto permite actuar rápidamente sobre los problemas más relevantes.

El análisis avanzado de datos en QServus incluye:

- Diagnóstico: Busca responder la pregunta ¿Qué está pasando? y ¿porqué?

- Predicciones: Busca responder la pregunta ¿Qué es lo más probable que pase a futuro?

- Focos de acción: Busca responder la pregunta ¿Qué es lo que debe hacer?

- Ejemplo práctico: Si varios clientes mencionan problemas en el mismo cajero automático, QServus genera alertas automáticas al equipo técnico y, al mismo tiempo, informa a la gerencia sobre el impacto en la experiencia del cliente.

Impulsores de satisfacción

QServus cuenta con una funcionalidad avanzada de análisis automático para identificar los impulsores clave de satisfacción. Utilizando técnicas estadísticas como regresiones en la nube, esta herramienta permite determinar la importancia relativa de cada atributo evaluado en las encuestas, y cómo estos contribuyen a la variación en métricas críticas como el Net Promoter Score (NPS) o la satisfacción neta.

Este análisis no solo identifica qué aspectos tienen mayor impacto en la percepción del cliente, sino que también ayuda a priorizar las áreas de mejora más relevantes. Por ejemplo, si las respuestas indican que la velocidad de atención tiene un impacto significativo en el NPS, QServus lo resalta como un factor prioritario para enfocar los esfuerzos de mejora.

Por qué es una herramienta esencial

- Planes de acción basados en datos: Los resultados del análisis guían la implementación de estrategias precisas, asegurando que los recursos se dirijan a las áreas con mayor retorno en satisfacción del cliente.

- Enfoque continuo: La identificación de impulsores se actualiza dinámicamente conforme cambian las percepciones de los clientes, permitiendo una mejora constante.

- Aplicación práctica: Con QServus, los equipos responsables reciben alertas y recomendaciones específicas basadas en los impulsores identificados, lo que acelera la toma de decisiones y asegura que las acciones estén alineadas con las expectativas del cliente.

Ejemplo:

Se escoge la pregunta NPS y las preguntas de escala que representan diversos aspectos del servicio. Con este análisis, se puede detectar como cada uno de estos atributos afecta de mayor o menor grado a que un cliente aumente o disminuya su evaluación.

Informes automáticos

Una de las grandes ventajas de QServus es su capacidad para generar informes automáticos en tiempo real, diseñados específicamente para mantener a gerentes y jefes de área informados sobre el desempeño de las campañas de encuestas post-transacción.

Estos informes no solo condensan los resultados obtenidos, sino que también destacan tendencias, áreas críticas y oportunidades de mejora, presentándolos en un formato claro y accionable. La periodicidad de estos reportes es configurable, permitiendo su envío diario, semanal o mensual, según las necesidades del banco.

Características principales:

- Resúmenes ejecutivos claros: Los informes incluyen un desglose de los indicadores clave, como el NPS, los principales impulsores de satisfacción y las tasas de respuesta, proporcionando una visión general sin necesidad de profundizar en los datos brutos.

- Análisis por área o canal: Los reportes pueden segmentarse para mostrar resultados específicos por sucursal, equipo o canal (digital, presencial, call center), ayudando a identificar qué segmentos están cumpliendo o superando las expectativas y cuáles necesitan atención.

- Alertas y recomendaciones: Los informes no se limitan a mostrar resultados; también incluyen alertas automáticas sobre áreas críticas y sugerencias accionables basadas en patrones detectados por la plataforma.

- Formato visual intuitivo: Gráficos dinámicos, tablas personalizables y un diseño orientado a la comprensión rápida permiten que los equipos tomen decisiones informadas en cuestión de minutos.

Desafíos al implementar encuestas post-transacción en los bancos

Aunque estas encuestas son extremadamente útiles, implementarlas de manera efectiva puede ser un desafío. Algunos obstáculos incluyen:

1. Baja tasa de respuesta

Los clientes no siempre están dispuestos a completar encuestas, especialmente si no ven un beneficio claro.

- Solución con QServus: Al personalizar las encuestas y mantenerlas breves, QServus asegura una mayor participación. Además, ofrece incentivos opcionales, como sorteos o beneficios exclusivos, para motivar a los clientes.

2. Integración de datos

Un desafío común es integrar las respuestas de las encuestas con otros sistemas internos del banco.

- Cómo ayuda QServus: Gracias a su capacidad de integración con sistemas CRM y plataformas como Salesforce, los datos recolectados fluyen directamente a las herramientas que ya utiliza el banco, facilitando el análisis y la toma de decisiones.

3. Gestión de la retroalimentación

Recolectar feedback no sirve de mucho si no se actúa rápidamente sobre él.

- Solución: Con el módulo de “Close the Loop” de QServus, cada respuesta negativa genera un flujo de trabajo automatizado que asigna responsabilidades y realiza un seguimiento hasta que se resuelva el problema.

QServus, la clave para transformar la experiencia bancaria

Implementar encuestas post-transacción en los bancos es solo el primer paso hacia una verdadera gestión de la experiencia del cliente. Lo que marca la diferencia es la capacidad de analizar, priorizar y actuar sobre ese feedback de manera inmediata y efectiva. Aquí es donde QServus se posiciona como la solución definitiva.

Con sus poderosas capacidades de análisis en tiempo real, automatización y personalización, QServus permite a los bancos no solo escuchar a sus clientes, sino también transformar sus comentarios en mejoras tangibles que impacten positivamente tanto en la experiencia del cliente como en los procesos internos.

Por qué QServus es único para los bancos:

- Cierre del ciclo (Close the Loop): QServus asegura que cada respuesta, especialmente las negativas, se transforme en una oportunidad de mejora, generando confianza y lealtad en los clientes.

- Acción inmediata sobre el feedback: Gracias a las alertas automatizadas y la creación de tickets, cada comentario del cliente genera una respuesta ágil y dirigida al equipo adecuado.

- Dashboards personalizados en tiempo real: Los datos no se quedan aislados. QServus ofrece visualizaciones dinámicas que permiten tomar decisiones estratégicas en el momento justo.

- Análisis avanzado con IA: La inteligencia artificial identifica patrones, clasifica comentarios y prioriza áreas críticas, optimizando recursos y maximizando resultados.

- Enfoque omnicanal: Desde cajeros automáticos hasta aplicaciones móviles, QServus integra feedback de todos los puntos de contacto para ofrecer una visión completa de la experiencia del cliente.

¡Atrévete a dar el siguiente paso!

Agenda una demo con QServus hoy mismo y descubre cómo nuestras soluciones pueden llevar a tu banco al siguiente nivel.

Si te gustó este post, ¡no dudes en compartirlo!